海外駐在員が帰国時に大きく悩むことの一つとして、現地銀行のお金をどうするべきか?が挙げられます。

私自身の仕事を通しても、お客様を含め多くの海外駐在員から「現地銀行に貯まったお金をどうするべきか?」という相談を受けます。

インターネット上には現地の銀行口座にお金を残しても大丈夫という主張をされている方がいますが、銀行内部の方々との十分な確認と、私の友人を含め実際に凍結されている人を何度も見ているので、現地に資金を残すことは全くおすすめしていません。

海外で管理されているお金には注意しなければならないポイントが複数存在し、大丈夫だと現地にお金を残していったら凍結された!ということはマレーシアに限らず起こっています。

今回の記事では、マレーシアや東南アジアからの本帰国に限らず、海外駐在を終え帰国する際の注意ポイントを挙げています。

総合的に判断して、今後のプランに最も合った方法を選択して頂ければと思います。

注意しなければならない点

表面金利だけ見ていませんか?

海外駐在員の中に”現地通貨の方が金利が良いし定期預金にでも入れておこう・・・”と考えて帰国された方が過去に多々いました。

日本と比較すると、海外、特に後進国・中進国の定期預金は日本と比べると魅力的で、マレーシアの場合では過去に1年定期で4%前後の金利が付くということもありました(過去の話です!)。

金利差を理由に定期預金として現地に資金を残すということはどうなのでしょう。

経済学から判断するとこれは正解とならない可能性が高い手法となります。

何故かと言うと

高金利通貨=インフレ通貨

だからです。

他の日本人駐在が多い途上国で例を挙げれば、ベトナムドンやインドルピー、タイバーツなどもまさに同じことが言えるはずです。

長期間に渡って現地通貨・高金利通貨を持っていると、他の先進国通貨(例えば日本円やUSドル)などと比較して弱くなる可能性が強く、金利を加味したとしても為替を含めた実質リターンで負ける可能性が高いということです。

マレーシアに来られていた駐在員の方で、わざわざ追加で日本円をマレーシアリンギットに替えて定期預金に入れていた人もいましたが、経済学の定説と照らし合わせると大きく間違っていて、積極的に負ける可能性が高いことを行っていることになります。

結果論と言われるかもしれませんが、事実としてマレーシアでもそのようになっており、対基軸通貨でリンギット価値が落ち、定期預金の利率を含めても、実質的には圧倒的に負けているという状態になっています。

この状況はマレーシアに限った話ではなく、皆様が駐在されている国々の高金利通貨にも言えることです。

参考までにとなりますが、2020年上半期の経済危機により、一気に1.5%程金利が切り下げられることとなりました。

また、2022年以降も金利を戻せたとしても4%などではなく、2%前後になるのではないか?という話が現在されています。

お金の流動性を考えていますか?

世界ではアンチマネーロンダリング(AML)規制が徐々に強まっています。

AML規制は海外駐在の際に海外で開設した個人銀行口座にも影響があります。

背景としては、個人銀行口座そのものの売買・不正使用によってマネーロンダリングが行われることがあるからです。

マレーシアの場合はAML規制によって、最短で6カ月で銀行口座が凍結される可能性があり、実際そのようになった友人・海外駐在員を多々存じ上げています。

昨今は銀行側でしっかり就労ビザに関して適応期間を抑えるようになってきており、”この人そもそもいまマレーシアにいないよね?”というような情報も把握されています。

つまり、流動性がある資金と考えていたものが一気に”面倒な案件”になってしまう訳です。

一度凍結されてしまった自身の資金については原則本人が現地に渡航しなければなりません。

特に用事がないのに渡航するのも面倒かと思いますし、2020年上半期より始まったCovid-19を背景とした渡航ができない環境下では、そもそも渡航したくてもできない状況にあります。

仮に、後で凍結された口座・資金を回収しようかと思いつつもダラダラして渡航しなかったり、仕事が忙しくて渡航している場合じゃない期間が長く続いたとします。

次に何が起きるかというと、凍結されていた資金が中央銀行によって”没収”のような事態になります。

個人銀行口座の凍結解除はお手伝いしたこともあるので、このステージであればまだどうにかなりますが、中央銀行まで上がってしまうと、実際のところ正直どうなるのかわかりません。

取り戻せたとしても相当のエネルギーを使うことが容易に想像できます。

これは銀行預金だけでなく、例えばマレーシアの証券口座Rakuten Tradeでも同様なことが言えます。

いつかは帰国する外国人の立場としては気を付けなければならず、原則、現地に住所がある人のみに使用が許可されているケースがあるということを理解する必要があります。

駐在員が本帰国する際の選択肢は2つ

日本に送金する

面白くないかもしれませんが、日本へ資金を戻すのがスタンダードです。

現地銀行口座にお金を残して定期預金利率を享受しようとしても、前述のような問題は発生し、仮に少々リターンを得られたとしてもそれ以上のトラブルが発生する可能性があります。

得られるリターンとトラブル・リスクのバランスを考えると、日本に戻してしまうのは一つの手です。

昨今、私が住むマレーシアを含め、世界中でWISE(旧トランスファーワイズ)の国際送金サービスが充実しています。

会員登録から送金までの流れが複雑ではなく、UIも良いので私自身も利用しています。

銀行にわざわざ行かなくても、お手頃な為替手数料で駐在先で貯まった通貨を日本円に替え、日本の銀行口座への送金をウェブサイト上で完了させられます。

為替手数料が抑えられる点を売りにしているのがWISEです。

銀行自体のサービスがあまり良くなく、時間も浪費するしあまり行きたくないという人もいると思いますので、WISEによる手数料を抑えた国際送金、日本へのお金の移動はかなりアリなのではないでしょうか?

↓は私からの紹介リンクとなっておりクーポンが利用可能です。

日本語ページもありますし、自身のメールアドレスや新規パスワードを設定して進めていけば、流れに任せて登録作業を完了させられますので、帰国まで時間の余裕があるうちにやってみると良いと思います!

しばらく行かないであろう国の後進国・中進国通貨を現地銀行に長く持っておく合理性はないと思うので、すっきりさせて日本へ帰国しましょう。

マレーシアの場合は1日の送金上限が30,000リンギットとなっています。

国によって上限が異なりますし、最初は送金テストも必要かと思いますので、時間に余裕のある準備が必要です。

国際的に管理・運用をする

もう一つの選択肢は、国際運用口座を設けて、既に海外に存在している資金をUSドルや英ポンドなど基軸通貨に替えて国際的な環境で管理・運用しようというものです。

将来的にまた海外で働く可能性があったり、長期移住の可能性があったりと言う人には特に有用と考えます。

国際的な立て付けで管理する資金は、その後本人がどの国に異動しようとも帰国しようとも、100%契約者に紐づいた形で管理することができます。

日本円の預金額・流動資金に当面の懸念事項が無いのであれば、海外の資金はそのまま国際的に運用・管理することもできます。

所有資産が日本円だけに偏ってしまうことのリスクヘッジを行うことになりますし、既に海外にある資金を基軸通貨に替えて中長期運用することは、自然に行えるリスク分散行為と考えられます。

国際資金に関して無料で信託機能を付加できる商品・プランもあるので、万が一の際に資金を誰に渡すか、、、ということは事前に決めることもできます。

当社ではアセットマネジメントとポートフォリオ運用の観点でリスクを分散しきった資産運用のサポートをしています。

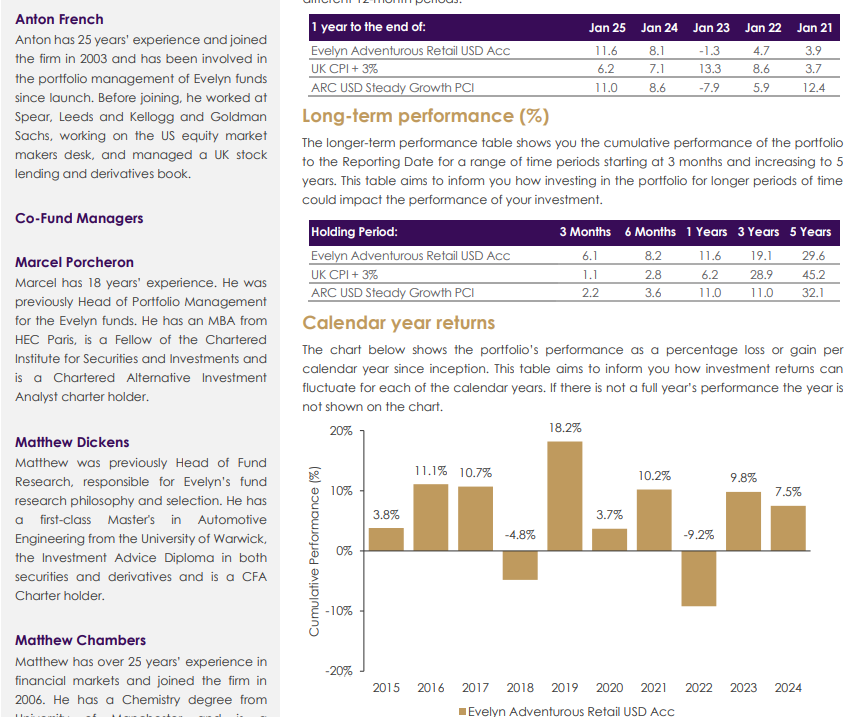

イギリスで”バランス型の運用”で最高評価を受けているアセットマネージャーであるEvelyn社を使用し、管理のサポートを行っています(Financial Times 調べ)。

海外駐在の任期期間を活かす

多くの方にとって、もし海外に赴任していなければ外貨を持つことはなかったかもしれません。

数年の海外での任期を経て、自然と日本円に全ての資産が偏り過ぎることをヘッジできていた期間でもあります。

任期が終わった際に取得した外貨の全てを日本円に戻してしまうのはあまり合理的ではないのではないでしょうか?

ファイナンシャルプランニングの観点から見れば生活に不足の無い日本円資金が現在あり、今後の収入も日本円ならば、やはり一定量の日本円以外の外貨・基軸通貨を用いてバランスを取っていくのが理想です。

実際の運用方針に関しては、Evelyn社のオール・シーズンズ型の戦略を取り、内容変更に神経を擦り減らす必要のないポートフォリオを作りお客さま資金の運用管理をしています。

将来的に日本を含めどこの国に在住をしていても管理資金を受け取れる仕組み・環境の中で、徹底的な分散管理を行いリスクをコントロールしながら、長期的にも5-7%/年の成長率を目指すものです。

本帰国前の方や、特に将来的に再度海外に出る可能性がある方は非常にアリな選択肢だと思いますので必要に応じてご相談下さい。