先日ゲストスピーカーとして参加させてもらったウェビナーにて”生命保険と積み立て運用は分けるべき”というお話しをしたのですが、細かい理由・背景まで話す時間がありませんでした。

金融先進国ではこの考え方は鉄板なんですが、今回の記事で数字を用いて掘り下げてみます。

中にはどうしても「積み立て運用と生命保険は一緒が良い!生命保険の”掛け捨て”が嫌だ!」という人もいるかもしれません。

そのような場合には混合のものでサポート可能ですが、通常は分けた形で私自身は推奨しておりますので、是非数字で見て判断して頂ければと思います。

商品提供会社が共通しているほうが説得性があるかと思いますので、今回は国際保険会社RL360の”Regular Saving Plan (RSP)”積み立て運用商品と、”Life Plan”という声明保険要素と運用要素が混合のもので比較してみます。

RL360を使用した比較の前提条件

以下を前提条件として比較を行います。

積み立て額(月々に使用する保険料の合計)を1,000USDとし、死亡時に500,000USDが保険金として支払われる設定とします。

生命保険の適応期間と資産運用期間を20年とし、運用成長率を5%/年と設定します。

生命保険と資産運用が混合されている”Life Plan”に対し、積み立て運用商品である”RSP”には、別途Unilifeの生命保険”Term Insurance (掛け捨て型生命保険)”を使用します。

以上の商品に私自身の個人情報を使用した比較となります。

“Life Plan”の混合型で行う積み立て運用と生命保険

“混合型のLife Plan”では商品の内部で運用要素と生命保険要素に分けられ、契約者の視点では無駄が無いように見えます。

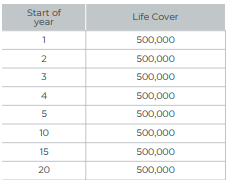

以下の表で示されているのが”Life Plan”の生命保険部分についてです。

この表で、加入から20年間でいつ死亡しても500,000USDの死亡保険金が支払われることが示されています。

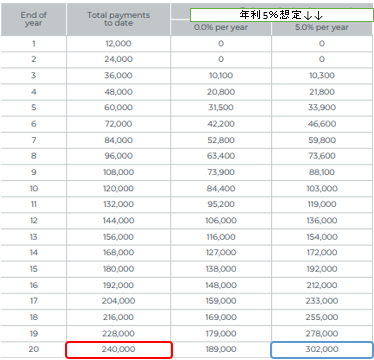

20年の間上記の生命保険に守られつつ以下の運用が行われます(年利想定5%)。

20年間で1,000USD/月の保険料の支払いを継続すると、240,000USDの支払い合計となり、運用想定は302,000USDとなります。

なんだ、生命保険に20年間守られて、且つ健康で20年間過ごせたら302,000USD(推定)が手元に戻ってくるなら良いんじゃない!?と思うかもしれませんが、是非以下と合わせて検討下さい。

“RSPの積み立て運用”と”Unilifeの掛け捨て型生命保険”に分ける

私自身の現在の状態でUnilifeの掛け捨て型生命保険を使用すると、500,000USDの死亡保険金を確保ための月々の保険料は55USDです。

こちらの場合も20年間の設定となっており、その間に万が一死亡した場合には500,000USDの保険金が支払われる設定です。

再度の確認になりますが、この保険”Term Insurance”はいわゆる掛け捨ての保険です。

前提として月々の合計拠出額を1,000USDと設定しているので、生命保険の保険料が月々55USDとすると、積み立て運用に回せる金額は月々945USDとなります。

以下が月々945USDで”RL360 RSP”で20年間の積み立て運用を行う場合の想定です。

合計拠出額はUnilifeの保険と合わせて240,000USDとなり、運用想定は317,000USDとなります。

比較ポイントは数字以外にも

数字を比較すると、混合型の最終運用想定は302,000USDで、別々にすると317,000USDとなり、その差は15,000USD程となります。

結果として掛け捨ての生命保険と資産形成を別に行った方が有利な数値になる訳ですが、数字の比較以外にも重要なポイントがあります。

融通性の差①

この融通性のポイントは金額の差以上に重要です。

生命保険と積み立て運用を一緒に行うと融通性が落ちます。

今回例として使用している”RL360 Life Plan”だけでなく多くの混合型商品で同様の現象が起きますが、混合型では保険部分と運用部分が共同体となります。

家族を守ることが資産運用より優先されるべきですが、混合型では生命保険機能だけ継続させて積み立て運用を場合によっては止める、ということがしにくい設計となっています。

絶対外せない生命保険を継続するための必要な保険料が55USDなのか1,000USDなのかはとても大きな差ですよね。

このプランニングの観点で生じる融通性の差は自覚しておくべきポイントです。

融通性の差②

融通性の差①では、必要な場合には生命保険要素を確保したまま運用を休憩したりやめたりできるのか?という内容でしたが、反対に生命保険が必要ではなくなった場合にも同様のことが言えます。

今回の例では想定を20年間と設定している訳ですが、10年目や15年目に何らかの理由で(例えば20年もしなくても良かったかな?という理由が事後的に発生する場合)、途中で止めてしまうという事が出来ます。

また、必要ないと思って一旦止めてしまったけど数年後になってやっぱり必要!と思い再加入することもできます。

分けて管理することにより、状況により”積み立て運用だけ継続する”ということが出来たり”生命保険だけ継続する”ということがしやすい立て付けになる訳です。

まとめ

今回のポイントを改めてまとめると、

- 積み立て運用と掛け捨て型生命保険を別管理した方が結果として運用に数字上有利

- その上で、融通性も別管理した場合の方が有利

ということになります。

今回のシナリオや商品内容だからじゃないか?と考える人ももしかしたらいるかも知れませんが、金融商品構造の一般的な考え方を当てはめると立場が逆転することは非常に考えづらいです。

今回の比較では15,000USDという運用最終想定の差でしたが、特に日本の商品を見ていると、ものによっては内部効率が非常に悪く、更に大きな差を生む混合型商品も存在しています。

後は国際生活・国際キャリアに合っているか?

積み立て運用も生命保険も自身の想定される生活を基に考えるため、海外生活が長かったりその可能性が常にあるような人は、双方とも国際立て付けになっている必要があります。

積み立て運用にしても生命保険にしても、海外に出たら・第三国に引っ越したら・日本に帰ったら、、、というシナリオでトラブルにならないためにも、早い段階から自身の人生設計に合ったものを使用するべきと考えています。

生命保険が必要!や、積み立て運用が将来の為に必要!など片方の場合でも結構ですので、必要に応じてご相談頂ければと思います。