当社では、積み立て運用、一括運用、各種保険、国際的なアセット管理などを中心に、海外在住者のためのファイナンス・アドバイザリー業務を行っております。

一括運用については”プラットフォーム口座”を利用し、イギリス大手資産運用会社【Evelyn Partners】のポートフォリオ一任管理サービス(国際的には通称Model運用と呼ばれます)を主に行っています。

運用金額感や投資家の居住国によって仕組みやプラットフォーム口座の提供会社を変更・調整する場合がありますが、以下にて概要説明を行います。

プラットフォーム口座とは?

国際的にはプラットフォーム口座は昨今頻繁に使われていますが(特にイギリスやドバイに住む富裕層の方々の使用率が高めです)、日本人の観点からすると少々聞きなれないものかもしれません。

端的に言えばプラットフォーム口座は”国際的な運用口座”で以下のような特徴があります。

- 運用開始後、居住国の変更・異動によって運用口座を閉設する必要がない **1

- 隔離管理義務のある資産管理となる(プラットフォーム口座提供会社が万が一にも倒産した場合、投資資金は保護され個人資産に影響しない)

- 運用期間の時間的制約や早期解約ペナルティなどが発生しない(XX年の運用のつもりだったが前倒しで解約したいのでペナルティが発生、、、のような事象が発生しない)

- 金融商品・サービスにありがちな”隠されたコスト”の無い運用管理を行う

- 資産運用・管理は全て自身で考え、実行、管理すれば最もコストを抑えられるが、第3者アドバイザリーサポートを利用したい場合には、プラットフォーム口座の利用が最もコストが抑えられる **2

これらが主なプラットフォーム口座の大まかな特徴になりますが、特に1つ目と5つ目の事項に関連して、

**1 例えば、A国で運用・管理を始め、本人はB国へ異動、もしくは帰国し、追って色々確認したところA国の銀行でしか運用資金の受け取りができないというケースもままあります。

その時にA国に銀行口座が残っていなかったり、凍結されたりと、後々のことがケアされていないとかなり面倒なことになるので何かを始める前にこの点はケアされなければなりません。

**2 運用管理にかかるコストは大事な要素ですし、コストを落としたいという投資家側・サービス利用者側の気持ちは理解できますが、当社のサポートのような第3者サポートを使用したいけども、コストは限りなく0にしたい、というのは不可能です。

コストだけのことを考えると、投資家自身が自身で時間を割いて調べたり動いたりすることでコストは落ちていくものなので、あくまで外部的なサポートを利用する中で最もコスパのよい方法だと認識頂くのが良いかと思います。

当社で主に使用しているプラットフォーム口座は

- Morningstar

- Ardan

- Novia

のもので、その中でもMorningstarのプラットフォーム口座の使用がより管理コストを抑えられるため優先して使用しております(あのMorningstar社ですのでお客様にとってより安心かもしれません)。

ただし、居住国やその他条件によって使えるプラットフォーム口座提供会社が異なりますのでご相談下さい。

また、一括運用という言葉を使っていますが、実際には都合の良いタイミングで都合の良い金額を分けて入金するような形も取ることができます。

プラットフォーム口座内の運用資金で何が行われるのか?

一括運用に関しての運用サポートについては、”Evelyn Partners による運用一任サービス(Model運用)”のサポートを行うことが多いです。

Evelyn Partners (本社はイギリス)は当社が提携する運用会社で、特に分散ポートフォリオ運用・管理に秀でており、中・長期運用で非常に信頼されています。

プラットフォーム口座に入金された資金に対し、一任管理の形でEvelyn Partnersがインデックスやファンドを使用しポートフォリオを作ります。

通貨の種類やリスク・リターンはどれほどが適切か、本人のご年齢、今後のライフプランニング、など様々な観点を含めポートフォリオが構成されます。

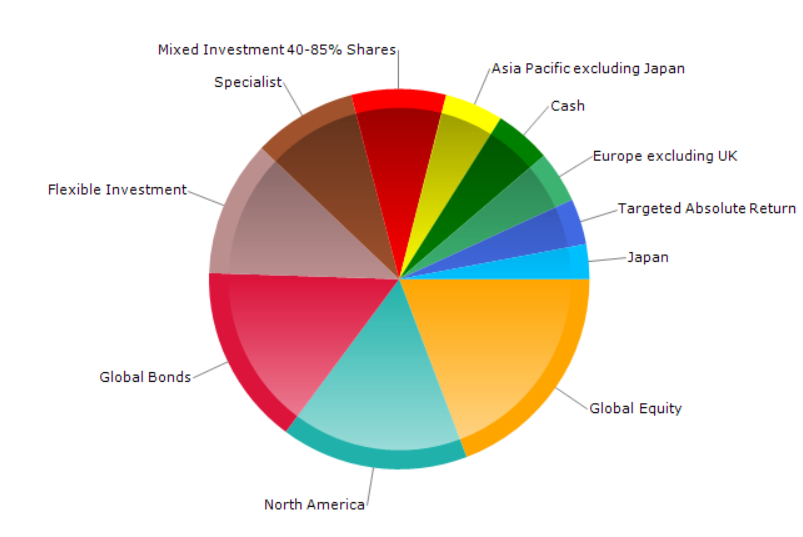

例1:50代の方が3,000万円をある程度リスクを抑えて運用したい場合

仮に50代の方があまりリスクを取り過ぎずにインフレに勝てる程度の運用で良いと考える場合、例えば”Balanced”というリスクカテゴリーの運用ポートフォリオを作ります。

当該説明記事・資料を作成したのが2023年2月22日で、その時点でのBalancedのカテゴリーで運用をされている方のポートフォリオ構成内容は以下の通りです。

世界に存在するほぼ全ての金融商品を比較・精査しポートフォリオが作られており、経済状況や運用状況において内容が調整されます。

このポートフォリオのアセット構成をチャートで表すと以下の通りです。

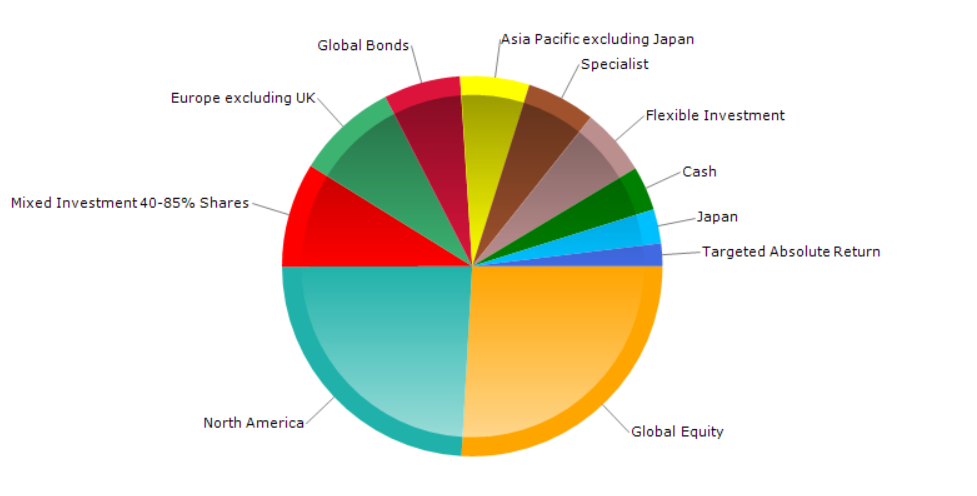

例2:30代の方が初期の一括運用1,000万円に加えて年間200万円程度の追加を検討する場合

先にも触れたように、入金の額やタイミングは完全に自身で決めることができますし、入金額に対してXXの期間管理を続けなければならないという制限もありません。

資産形成を目的とする場合、初期入金額に加え適宜都合の良い時に投資額を追加するという形も良くある形です。

運用のための時間が長く残されているということも加味するとドルコスト平均法も機能するため、リスク・リターンの程度を高めた運用Adventurousカテゴリーでの運用があり得ます。

このポートフォリオのアセット構成をチャートで表すと以下の通りです。

Balancedカテゴリーのものと比較すると株式などのリターンを狙うためのアセット割合が大きくなります。

想定されるリターンについて

選択するポートフォリオ次第で、3-8%/年(コスト引き後)ほどのリターンを想定しています。

注意しなければならない事項として、狙うリターンを上げればそれに伴う価格変動リスクも上がるということです。

平均7%の運用リターンは欲しいけども世界景気が悪くなった時にどれだけ評価が減ってもマイナス値は3%に抑えたい、、、のようなことは原理原則上ありえず、この辺の感覚の擦りあわせは運用開始前に必要なプロセスとなります。

最低利用金額について

中期で2,000万円相当分以上の運用・管理をご検討頂いている場合にプラットフォーム口座の利用が可能です。

当社では他にも種々サポートをさせて頂いているので、既に当社経由で何かしらして頂いている場合は特に最低利用金額は設定しておりません。

コストについて

初期コストやコミッションのようなものはありませんし、コストが隠されているということもありません。

多くの金融機関と比べてかなりコストの抑えた管理・サポートが可能かと思いますが、運用方法、想定運用資金、想定運用期間などによってコストは前後するのでご相談下さい。

自身による投資判断について(Self Execution)

プラットフォーム口座のような国際運用口座は欲しいけども、運用・管理は一任せず自分で運用銘柄を選びポートフォリオを作りたいという方もまれにいらっしゃいます。

プラットフォーム口座では原則世界に存在する全ての金融商品(ISINコードがある限り)が購入可能で、そのような方法を希望される場合もご相談頂ければと思います。

日本のラップ口座サービスとの違い

日本でもラップ口座というサービスが存在し、プラットフォーム口座を使用したModel運用はそれに似ているものです。

私が考える日本国内のラップ口座サービスとの大きな違いとして”どこからインデックス・ファンドを選んでポートフォリオを構成しているか”があります。

日本国内でX社がYさんのためにとラップ口座サービスによりポートフォリオを作る場合、結局はX社に繋がりのある(X社が儲かる)ファンドばかり選んで、結局Yさんのためという名目はどこへ行ったのか?のような状況が往々にしてあります。

Evelyn Partners は原則世界に存在する全ての金融商品・インデックス・ファンドを精査比較し運用ポートフォリオを構築するため、”どこを向いて運用サービスを提供しているのか”の差は大きいと考えています。

自由度の高いプラットフォーム口座

プラットフォーム口座は非常に自由度が高い運用口座です。

特に私が資産管理に使用する場合にはコミッション・初期費用を付けていないため、自身のタイミングで入金し、自身のタイミングで出金することができます。

また、運用しつつ配当金額(定期的な出金)も自身で設定することができるため、昨今何かと話題になっている各国のビザ申請の海外所得証明に利用できる可能性もあります。

他にもいろいろな国に住んだ結果、あちこちに資金・銀行がちらばったためまとめたいという人にとっても、国際管理をしつつ隔離管理義務の環境下で資金をまとめることもできます。

他にも応用の仕方はあるかと思いますが、運用に時間的制約が付かないというのと(Non-Contractualと言います)、解約ペナルティ・コミッション要素が無いので、自由度の高さを残したまま中・長期の資産管理が可能です。

皆様の現在状況や今後ライフプラン、運用資金感、対策・解決したいことなど、様々かと思いますので個別にご相談下さいませ。