資産運用には大きく分けて集中投資と分散投資があります。

それぞれ強みと注意点が存在しますが、投資経験のあまりな無い方を含め、より多くの方が選択しやすいのは分散投資です。

また、資産管理・投資に関してエネルギーを割けない人にも同様の事が言えると思います。

分散投資について最も有名な文言は「全ての卵を一つのバスケットに盛るな」です。

過度に資金を特定の運用先(例えば株や事業投資)に集約させてしまうと、そこに全てのリスクが集約しすぎてしまいます。

何かあった時に取り返しがつかないダメージとなってしまうので、バスケットを複数準備しリスクを軽減・分散しようという考え方です。

このバスケット理論はすでに多くの方に理解されており、資産運用の基本中の基本とも言えるかもしれません。

ただし、なんとなく分散投資の重要性についてはわかっているけども、分散投資=リスクの分散・削減、以上!!という理解で終わっている人も多いかと思います。

今回の記事では、適切な分散投資をすると何が起きるのか、なぜそれが重要なのか、についてもうちょっと詳しく説明していきます。

分散投資について

まずは分散投資の一般論として、以下金融機関による引用です。

大和証券より

投資する対象を複数に分けることで、仮にそのうちの1つが値下がりしても他のものでカバーでき、全体ではリスクを低減させることができるかもしれません。これが「分散投資によるリスク低減効果」です。

明治安田アセットマネジメントより

一つの株式市場を考えても銘柄の分散は有効なリスク低減手段となります。たとえば、雨の日が多いと傘屋さんは儲かりますが、遊園地は来場者が減って影響を受けます。天候を一つとっても企業に与える影響は異なるために、銘柄を分散する効果は大きくなります。なお、おおむね60銘柄前後で充分な分散効果が得られると言われています。

楽天証券より

株式と異なる値動きが多い債券を組み合わせたり、国内だけでなく外国の資産(外貨建て資産)を加える国際分散投資を展開していくことが、為替リスクも含めた運用リスク全体を和らげることにつながります。

実際、世界中の公的年金の運用では、株式、債券、不動産、商品など、値動きや特徴の異なる国際分散投資を展開しています。こういった分散投資は、投資成果を安定的に積み重ねていく目的で編み出された「資産形成の王道」とも言えるでしょう。

他社も一通り確認しましたが、大体上記3つのような説明をされています。

想定できないことは間違いなく発生します(2020年であれば新型コロナウイルスにより経済ショック)。

適切なアセット分散をすることでリスクも削減し(リターンも同時に削減される)、集中型運用で起こり得るような大きな損失を避けるための手法となります。

分散投資によるリスクコントロールの具体例

当社で提携している富裕層向けのアセットマネジメントサービスを提供している会社にTilneyという会社があります。

Tilneyは個人用・リテールの商品も準備していて、ほぼ全ての人が積み立てでも利用できるような形にしてくれていて、Financial Timesでも優れた管理・運用を行っていると認識されています。

今回はTilneyの管理方法を例に挙げて分散管理がどのような効果を生むかを説明します。

Tilneyの運用内容

今回はあくまで分散投資とは何か?という記事になるので、Tilneyに関しての詳細はまた別記事にできればと思いますが、端的にまとめれば費用対効果の優れた”ファンドオブインデックス・ファンドオブファンド”です。

費用対効果&リスク対リターンバランスの良いインデックスや、信頼性・収益性に優れると判断できるアクティブマネジメント型ファンドを使用し運用を行います。

一つの内容で複数のバスケットを同時保有でき、超分散運用・リスク管理ができる構造です。

内包されるアセットの例としては、

アメリカや世界株式ファンド・インデックス、後進国株式ファンド、社債インデックス、金インデックス、短期債券など、まだまだありますが、一つの入り口でざっと10,000種以上の資産を同時保有することとなります。

その上で個人用・リテール商品は、投資家のリスク許容度によってバランスが異なるものを複数準備してくれているため、その中から合うものを選択することとなります。

価格リスクマネジメント

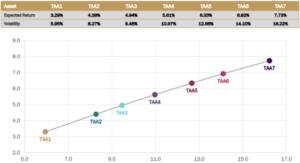

Tilneyのアセットマネジメントによる価格リスクコントロールは以下のように想定されています。

左から右、TAA1(黄色)からTAA7(紺)に向かうにつれ、目指すリターン&許容すべきリスクが上がります。

一番左のTAA1(黄色)が最もディフェンシブな分散型管理で、一番右のTAA7(紺)が最も収益力をめざす分散型管理となっています。

TAA1ではリスクオフ時に買われるようなアセット、例えば債券や金などの割合が多く、TAA7に向かうほど、株式等収益力の大きなアセットの割合が大きくなります。

表内では想定される年間平均リターンと、経済の絶好調時、もしくは危機時(例えば新型コロナウイルスによる経済危機やリーマンショックなど)にどれほどの価格変動が起こり得るかが想定されています。

- TAA1 – 平均成長率3.29%/年 (最大価格変動率5.95%)

- TAA2 – 平均成長率4.39%/年 (最大価格変動率8.27%)

- TAA3 – 平均成長率4.94%/年 (最大価格変動率9.46%)

- TAA4 – 平均成長率5.61%/年 (最大価格変動率10.97%)

- TAA5 – 平均成長率6.33%/年 (最大価格変動率12.66%)

- TAA6 – 平均成長率6.92%/年 (最大価格変動率14.10%)

- TAA7 – 平均成長率7.73%/年 (最大価格変動率16.22%)

と想定され、資産価値の成長を目指しつつも、世界恐慌などの最悪時でも、最大この範囲で価格変動を抑えることを目的とする分散管理が行われています。

例えば2020年上半期に発生したコロナショック(瞬間下げ率はブラックマンデーを超えた)も想定価格変動範囲に収まり、まもなく資産価値をほぼ元に戻しています。

なぜ価格変動リスクの管理が重要なのか

中長期の運用に関して最も大事な事の一つは、価格変動リスクの管理だと考えています。

理由は、価格リスクの変動幅が投資家の心的限界を超えてしまうと、”下げ幅にびびって運用から逃げてしまう”心理現象が起きます。

この行為は通常”狼狽売り”とも言いますが、資産運用が失敗する大きな原因となります。

狼狽売りを防ぐためには、価格の下げ幅をコントロールすること、どんだけ悪くてもここまでなら我慢できるという目途が立つこと、を踏まえて運用することが非常に重要です。

この辺りのルールを設けずに運用を行っていると、例えば今回のコロナショックのような下げ時で狼狽売りを行ってしまい、2,3カ月のうちにほとんど元の価格に戻してしまうということが起こります。

年金目的のような意図でドルコスト平均法による積み立て運用を行う場合には、内容の分散に加え、時間の分散も行えます。

2種の分散によりリスクを最大限抑えて運用可能ですが、それでもやはり分散の概念や自分のリスク許容度を理解して運用を行うことはとても重要です。