こんにちは。マレーシア在住、国際ファイナンシャルアドバイザーのかっしーです。

私が管理させてもらっているクライアントのポートフォリオに実際に使用しているファンド・オブ・ファンド/ファンド・オブ・インデックスの一つを今回はご紹介します。

ファンドオブファンドの概念を簡単に説明した上で、実際の個別商品の一つに触れていきます。

ファンドオブファンドを使用することのメリット、またデメリットになりがちなことも併せて解説します。

ファンドオブファンドとは?

まず、そもそもファンドオブファンドとは何か?についてです。

一般的に皆様に知られているファンド・投資信託(本記事ではファンドと投資信託を同義として扱います)は、運用会社・チームが複数の”個別株式”を集めて一つのファンドを形成します。

例えば、トヨタ株とか任天堂株のように”個別銘柄”を数十から数百集め一つのファンドとし、それが”日本株式ファンド”になったりします。

また、株式系のファンドだけでなく、先進国の国債ファンドというものがあったり、アメリカやドイツなど特定の先進国の国債だけを集めて一つの国際債券ファンドを作ったりもします。

一般的にファンドというものは何かしらテーマや条件を持っており、資産の種類(株や債券、不動産やコモディティなど)によりカテゴリー分けされたり、国や地域によってもカテゴリー分けされたりもします。

もっと例を挙げると、

株式の場合・・・先進国株式ファンド、日本株式ファンド、アメリカ小型株式ファンド、インド株式ファンド、ASEAN株式ファンド、世界テクノロジーファンド、世界医療ファンドなど、なにかしらの”分類分け”があるわけです。

債券の場合・・・先進国国際ファンド、イギリス社債ファンド、ハイイールド債券ファンドなども挙げられます。

先進国株式ファンドに絞って話をしてみても、先進国株式ファンドと言っても沢山のファンドが世界中には存在しています。

先進国株式ファンドというだけで物凄い数のファンドが世界には存在するのですが、

大型株だけなのか、小型株がメインなのか、どのような分野に偏りがあるのか、どの国の運用に偏っているのか、など、内容に応じてそれぞれ戦略もパフォーマンスも完全に異なるわけです。

ファンドオブファンドの目標は、世の中にある複数ファンドを比較し、優良と考えられるファンドを選びだして広大に分散された”ファンド・インデックスのオールスター”を構成するところにあります。

全体のバランスを考えつつ、中長期的に運用の観点で優れている・安定していると考えらえるファンドを、例えば50選定して、一つのファンドオブファンド(複数ファンドのファンド)を作るわけです。

仮に1つのファンドが個別銘柄を50種所有しているとすると、20種のファンドを同時管理するファンドオブファンドでは、1000の優良と考えらえる個別株式・債券を同時に保有し、超分散投資することになります(実際にはファンド同士で銘柄が被ってしまうこともあります)。

これがファンドオブファンドの仕組みです。

ゴールドなど他の種類のアセットに対しても行い、株式だけではなく複数のアセットが混在する広大な分散ポートフォリオが形成することになります。

ファンドオブファンドのメリットとデメリット

資産運用のための手段にメリットだけのものは存在しません。何かしら注意する点は出てきますので、それぞれ触れていきます。

ファンドオブファンドのメリット

圧倒的な資産分散が可能

上記の例のように一つのファンドオブファンド自体が複数のファンドを所有するため、一つを持つだけで、数千に渡る資産分散が可能です。

いわゆる現代ポートフォリオ理論的に言うところの、一つのバスケットに持っている全ての卵を入れてはいけない、別々のバスケットに卵を管理しよう、という状況を一つのファンドオブファンドを持つだけで達成できることになります。

そういう意味でリスクを取り過ぎたくない人には当てはまりやすいものかもしれません。

分散の手間がかからない

自分が色々な株式をもって分散しようとしたときに、一個一個自分で選定して選んでいくことになるわけですが、これをやりたい人・やれる人は良いですが、あまり運用内容の選定に時間・エネルギーを割けない人にとってはファンドオブファンドは有効手段の一つとなります。

優良なものを同時にまるっと持てる

ファンドオブファンドの運営が優良と考えられるファンドを選定していくわけですが、優良ファンド達まるっと買っていくことになるので、良い可能性が高いものの中で同時に分散もしていくという安定性が高い運用が可能です。

ファンドオブファンドのデメリット

大勝ちが無い

分散を大きくすれば、大きく勝つことはできなくなります。安定性を目指す分、爆発力は無くなります。なので見方によっては面白くない運用方法とも考えられます・・・。

内部にコストが発生する

良く考えれば当たり前なんですが、個別の株式を買うにしろ、ファンドを買うにしろ、コストは発生するわけです。ファンドオブファンドの場合、個別銘柄を買っているファンドを複数買う、という2層構造になるので、内部に若干のコストが発生しています。

ただし、全く同じ分散方法を自分自身をする場合は、資金力が変わってくるため、ファンドオブファンドを使用したほうがコストは下がる可能性は高いですし、

昨今ファンドオブファンド界隈でもコスト競争が行われているため、以前と比べるとより投資家が利用しやすいコストになってきています。

Canaccord Genuity/カナコード

Canaccord Genuity (カナコード・ジェニュイティ)は私が多くの方に使用しているファンオブファンド運用会社で、運用の歴史も長いものです。

リーマンショックやコロナ危機など、数多くの恐慌を経験している運用会社・ファンドオブファンドマネージャーです。

個人個人のクライアントが取りたいリスクの程度に応じて、

・株式ファンドのみで形成するOpportunity

・債券ファンドなども混ぜ込んでバランスをとるDiversity

・債券中心のCautious

など、他にも複数のリスク許容度に応じたバランス内容のファンドオブファンドを運用しています(運用額に応じて選択肢が異なります)。

1つ目のOpportunityにフォーカスしてもうちょっと掘り下げてみます。

Opportunityの内容

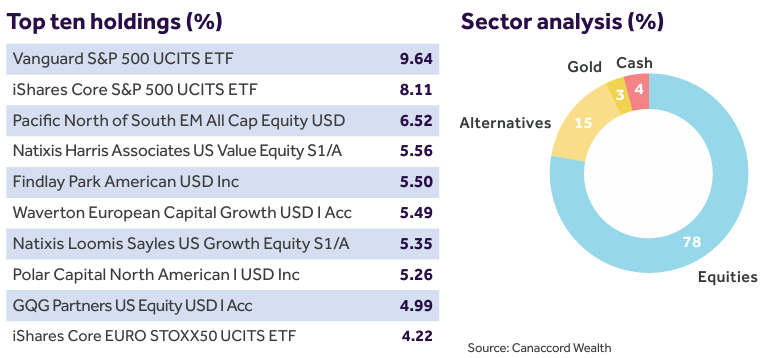

このファンドオブファンドは株式ファンドと、それに加えて株式インデックスで構成されています。

このOpportunityを構成するファンドとインデックスの上位10種が記載されています。

保有割合が大きいインデックスファンド&ファンドのトップ10だけでも、相当の分散管理される構造となっています。

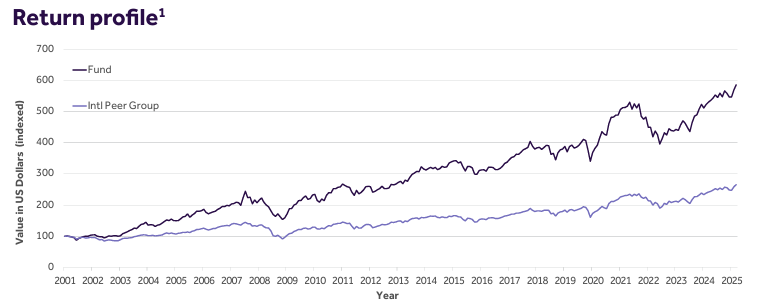

Opportunityのパフォーマンス

20年以上運用が続くチャート・パフォーマンスは以下の通りです(創設から平均8%/年の運用結果)。

株式ファンドで構成されるこのファンドオブファンドは、世界景気の影響もありますし、毎年プラスになることを約束するものではありません。

ただし、いわゆるコストを抑えて組み込むことができるインデックスや、よりパフォーマンスが良いファンドで構成されていて、時間が一定量ある方にとっては長期で任せられる運用方法・内容ではないでしょうか。

ある程度の時間は必要

自分のための私的年金・個人年金を目的として、時間をかけて積み立て運用をしていく前提であればこのようなファンドオブファンドはあり得る選択肢だと思います。

また一括運用でも、時間がある方であれば推奨できる内容かと考えますが、やはり大切なことはある程度の時間があることです。

チャートでも見て取れるように、良くない年は必ずあります。

1年だけ、、、と考えて、たまたま悪い1年だったということもありえます。

ある程度時間枠をとって(最低でも4,5年を考えます)構えらえる方には推奨できるものです。

Canaccord以外にも優良なファンドオブファンドはありますが、今回は一つの例として使用しました。

私自身はマレーシア在住のファイナンシャルアドバイザーなので、東南アジアに住まれている日本人のお客様が多いですが、居住国に関わらず対応可能です。

本来不要な”ブローカー・紹介者”を使用するような多重構造でビジネスを行っておりませんので、よりコストを抑えて資産運用のサポートが可能です。