資産形成を検討されている方とお話をすると、しばしば「積み立て運用が良いのか?一括運用が良いのか?」という質問を受けます。

実は「どちらが良いのか?」という質問には少々ズレがあって、どちらが良いかという観点よりは「どちらが自分に合っているのか?」という観点で判断する必要があります。

金融・数字的な要素をベースに考える必要がありますが、ライフプランニングや精神的な観点も同様に重要です。

今回の記事では、どちらが自分に合っているかを判断するためのポイントを挙げますので、特に”何も資産運用・形成をしたことがない方”は参考にして頂ければ幸いです。

徹底比較『積み立て運用が良いのか?一括運用が良いのか?』

実際に運用してみると分かることですが、積み立て運用と一括運用では”運用効果がどのように発揮されるか”が大きく違います。

2つの運用方法の間に生まれる差について、以下にて数字を使いながら考察します。

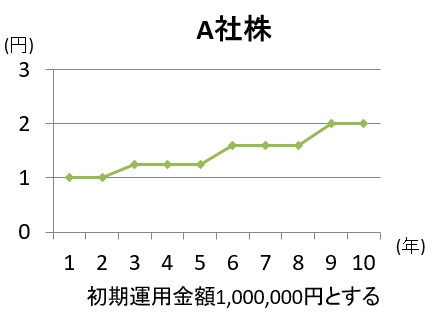

”上げ”が続くシナリオでの比較

個別株の購入をアドバイスをするということはしていませんが、理解しやすいように個別株を購入する前提での説明をします(MicrosoftやTOYOTAの株を買ったとイメージしてみて下さい)。

”上げ”が続く展開での<一括運用>

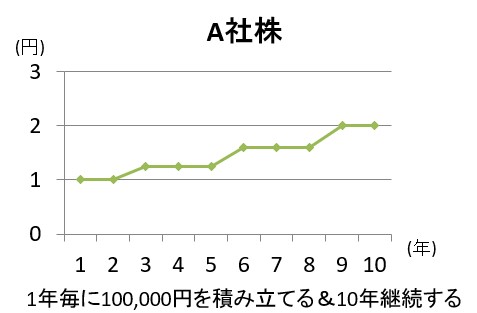

まず、以下のグラフのように順調に株価が上がり続けたシナリオを見てみます。

運用開始時に1,000,000円を投じA社株を購入。

開始時のA社株の単価を1円とし、1,000,000株を購入したとします。

このグラフをベースに株単価の推移をみると、

- 1年目終了時の株単価 1円

- 2年目終了時の株単価 1円

- 3年目終了時の株単価 1.25円

- 4年目終了時の株単価 1.25円

- 5年目終了時の株単価 1.25円

- 6年目終了時の株単価 1.6円

- 7年目終了時の株単価 1.6円

- 8年目終了時の株単価 1.6円

- 9年目終了時の株単価 2円

- 10年目終了時の株単価 2円

このシナリオでは10年終了時の株単価は2円なので、所有株数1,000,000×株単価2円で、10年後の資産評価額は2,000,000円となります。

株価は上がり続け10年後に資産が2倍になったというシナリオです(元本1,000,000円に対し最終評価2,000,000円)。

全く同じシナリオで積み立て運用をしていた場合にはどうなるでしょうか?

”上げ”が続く展開での<積み立て運用>

一括運用と積み立て運用の本質的な違いは、”最初に1度で買い入れを行う”か”時間をかけて徐々に買い入れを行う”かです。

1年毎に100,000円を積み立て運用の形で投じ、それを10年間継続すると、合計の運用額は1,000,000円と変わりませんが、一括運用の場合と比較すると結果はどうなるでしょうか?

前述の一括の場合は株単価が1円の時に1,000,000円を投じているので総購入株数は1,000,000ですが、この右肩上がりのシナリオでは、株単価が上がるにつれ、積み立てにより購入できる株数が減るという現象が起きます。

株価が上がる毎に同じ金額で購入できる株数が減少するため、

- 1年目終了時 100,000円の積み立てに対し100,000株の取得

- 2年目終了時 100,000円の積み立てに対し100,000株の取得

- 3年目終了時 100,000円の積み立てに対し80,000株の取得

- 4年目終了時 100,000円の積み立てに対し80,000株の取得

- 5年目終了時 100,000円の積み立てに対し80,000株の取得

- 6年目終了時 100,000円の積み立てに対し62,500株の取得

- 7年目終了時 100,000円の積み立てに対し62,500株の取得

- 8年目終了時 100,000円の積み立てに対し62,500株の取得

- 9年目終了時 100,000円の積み立てに対し50,000株の取得

- 10年目終了時 100,000円の積み立てに対し50,000株の取得

となり、

一括の時には最初の段階で一度に1,000,000円を投じて1,000,000株取得していたのに対し、積み立て運用の場合だと合計取得株数は72,750となります。

結果的にこのシナリオにおける積み立て運用の資産形成結果は1,455,000円となり、一括運用の場合の最終評価値2,000,000円と比べると大きく下回ります。

なぜこのような違いが生まれるかと言えば、

- 積み立て運用における”徐々の買い付け”により、買うことができる株数が減少する

- 例えば9年目、10年目に入金した資金に関しては1,2年しか実質運用されていないということから発生します。

”上げ”が続く状態では圧倒的に一括運用が有利です。

しかし、実際の運用では世界経済状況に応じて株価は上下します。

過去にはチャイナショック、ユーロ危機、リーマンショックなど世界的な混乱があり、最近も新型コロナウイルスとロシア・ウクライナ情勢に起因する世界経済の混乱が継続しています。

そのような価格に上げ下げがある場合にはどのような差がでるのでしょうか?

”下げ”のあるシナリオでの比較

前述同様に、個別の株を買ったイメージで考えてみます。

”下げ”を通過する<一括運用>

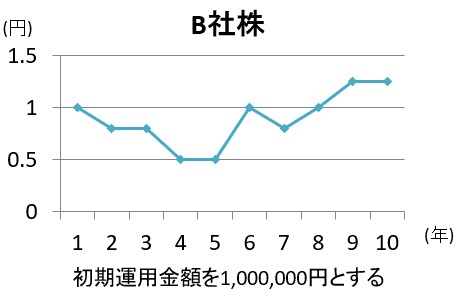

例えば以下のシナリオで考えてみます。

B社株に対し、1,000,000円を一度に投じ、10年間運用したというシナリオで、一定の景気後退・調整を経験するというシナリオです。

このシナリオの場合、資産運用の評価方法は非常に単純で、株価が買い入れ時の1円より上か下かが焦点となります。

- 1年目終了時の株価 1円

- 2年目終了時の株価 0.8円

- 3年目終了時の株価 0.8円

- 4年目終了時の株価 0.5円

- 5年目終了時の株価 0.5円

- 6年目終了時の株価 1円

- 7年目終了時の株価 0.8円

- 8年目終了時の株価 1円

- 9年目終了時の株価 1.25円

- 10年目終了時の株価 1.25円

最初に投じた金額1,000,000円に対し、最終運用評価額は1,250,000円(株単価1.25円)というシナリオです。

実際に一括運用を行うと、運用結果が毎年+でひたすら資産が増え続けるなんてことはなかなかなく、凡そ5年に1度くらいは-の結果となる年があると考えるべきかと思います。

全く同じシナリオで積み立て型・時間分散型の運用をしているとどうなっていたのでしょうか?

”下げ”を通過する<積み立て運用>

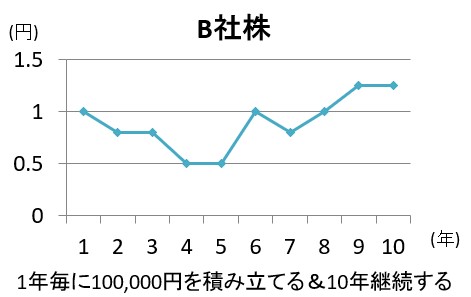

同じシナリオで最初に1,000,000円を投じるのではなく、10年に分けた時間分散型の運用・積み立て運用を行うとどうなるのでしょうか?

時間分散方式により以下のように株を購入することになります。

- 1年目終了時 100,000円の積み立てに対し100,000株の取得

- 2年目終了時 100,000円の積み立てに対し125,000株の取得

- 3年目終了時 100,000円の積み立てに対し125,000株の取得

- 4年目終了時 100,000円の積み立てに対し200,000株の取得

- 5年目終了時 100,000円の積み立てに対し200,000株の取得

- 6年目終了時 100,000円の積み立てに対し100,000株の取得

- 7年目終了時 100,000円の積み立てに対し125,000株の取得

- 8年目終了時 100,000円の積み立てに対し100,000株の取得

- 9年目終了時 100,000円の積み立てに対し80,000株の取得

- 10年目終了時 100,000円の積み立てに対し80,000株の取得

となり、

合計取得株数は1,235,000となります。

最終株単価は1.25円であるため、評価額としては、1,235,000(取得した総株数)×1.25円=1,543,750円となります。

ひたすら+が続くシナリオとは異なり、運用途中での景気後退・価格の下げがある場合にはその途中で”安く買う”ということができたため、一括運用よりも積み立て運用の方が運用効率が良くなるという現象が起きています。

これが世にいうドルコスト平均法の効果です。

結局どちらを選ぶべきなのか?

どちらの運用方法もサポートさせていただいておりますが、運用経験があまりない人には私としては積み立て運用をまずは検討してもらっています。

ここまでの内容の通り、運用直後・課程において大きな景気後退があっても過度な精神的負荷が発生したり誤った狼狽売りが行われにくいからです。

ただし、積み立て方式・時間分散方式なら運用内容が何でも良いかというそんなことはなく、

1.価格の上がり下がりがあっても最終的には+になりうる運用内容でなければならない。

2.時間が経てば経つほど(運用規模が大きくなるほど)、積み立て方式におけるドルコスト平均法の効果は薄まる。

ですので、一括型の運用にしろ積み立て型の運用にしろ、自分に合った方法論を選びながらも、ライフプランニング・リスク耐性の観点から自分にとって正しい運用内容(銘柄とバランス)を選ぶということは常に重要です。

*当社では特定個別銘柄・分野の集中投資は行っておらず、徹底的に分散した運用内容・ポートフォリオで運用サポートを行っています。

一括運用を行うケース

積み立て運用をまずは推奨しつつも、個人個人の状況で取り組み方もまた異なります。

例えば、50代の方で向こう10-15年は定期収入が見込める方で、且つある程度の資産・預貯金がある場合には積み立て型の運用と一括型の運用を同時並行で行う場合もありますし、

60代の方で”今ある分の運用”を行う場合には、リスク管理・分散をした上で一括運用を行います。

20-40代くらいだと、基本的には”資産形成”で資産を徐々に大きくしていく形となりますので、基本的には積み立て運用一択になるでしょうか。

いずれの場合にもお話をお伺いしつつ、ライフプランなどを加味して方法・内容を提案させて頂いています。

海外在住者や海外駐在員の長期運用における注意点

資産運用と海外生活を同時並行するというのは案外簡単ではなかったりします。

多くの金融商品・運用口座が、個人が特定の国に住み続けていること(住所があること)を前提にされているため、場合によっては短期的に運用評価下がっているタイミングで、自身の引っ越し・異動で強制的に安いものを売らないといけなくなったりします。

引っ越し・異動が完了したタイミングで価格が上がったものを買い直ししなければならないとなればたまったもんじゃありません。

このような問題を避けるために、海外キャリアが長くなりそうな人、外国への引っ越し・異動が多くなりそうな人のために”国際規格の仕組み”があるのでうまく利用すると良いと思います。

『積み立て運用が良いのか?一括運用が良いのか?』の答えは結局何なのか

主題のどっちが良いのか?については、結局個人個人の運用に対してのリスク耐性と、どれだけ管理にエネルギーを使えるか、後はタイミング次第なのではないでしょうか。

リスク耐性においては、実際に運用を行ってみると発覚することなのですが、自身が自覚しているよりリスク耐性が低いことが多いです(本当に多いです!)。

これは認知バイアスの問題なので人間としてなかなか避けられないのですが、小さなマイナスも思ったより心の不可になったりします。

そのような観点も加味しつつ、運用方針やポートフォリオを決め運用サポートを行っています。